Sokak számára nagyon vonzó ötlet egy osztalékportfólió felépítése, hiszen valamilyen szinten egy stabilitást nyújtó, állandó, közel biztos bevétel képe párosul mellé.

Az osztalékportfóliók olyan befektetési stratégiát jelentenek, amelyben a befektetők osztalékfizető részvényekbe invesztálnak annak érdekében, hogy passzív jövedelmet generáljanak. Ezek a részvények olyan vállalatokhoz tartoznak, amelyek rendszeresen kifizetnek osztalékot a részvényeseiknek a cég nyereségéből. Fontos azonban figyelembe venni a vállalatok pénzügyi helyzetét és növekedési kilátásait, valamint a diverzifikációt a portfólió kockázatának csökkentése érdekében.

Osztalékra épülő portfólió

IVÁNYI ILDIKÓ: Most egy pár alkalommal olyan befektetési lehetőségekről beszélünk, amely kevesek számára ismert, ugyanakkor egy nagyon érdekes, és a kevesebb pénzzel rendelkezők számára is egy abszolút elérhető, és a nemzetközi piacba befektető lehetőséget kínálnak ezek az eszközök.

Ma egy olyan eszközről fogunk beszélni, így kezdetként, amely még pluszban azt is tartalmazza, hogy sokan szeretnek ugye vagy hozamot vagy osztalékot vagy kamatot kapni a befektetéseiből, és ez a részvénykosár, amiről ma szó lesz, ez erre is ad a befektetőnek lehetőséget. Miért fontos erről beszélnünk, és miért éri meg akár egy kezdő befektetőnek is, hogy elgondolkodjon, hogy ezekkel a típusú befektetésekkel kezdje a portfólióját felépíteni?

JÁNOS ZSOLT: Az egyszerű válasz a komplex kérdésre az, hogy mint befektető először is meg kell különböztessem azt, hogy mit szeretnék a jövőbe látni a portfólióban? Két lényeges különbség azért létezik a portfólió összeállítások között: az egyik, hogyha növekedésre fogadok. Ez lehet a következő években egy érdekes sztori, itt ugye mindig megjelenik ez a visszapillantó tükör, ahol fel van az mutatva, hogyha valaki például 10-20 évvel ezelőtt bizonyos iparágakba, ha befektetett volna, akkor az mennyire növekedett volna. És ez feszegeti ugye azt a kérdést is, amit sokszor a podcastban is szeretek szétszedni, hogy

egy ideális portfólió visszapillantó tükörből mindig van, növekedés oldaláról előre nézve nincs. Hogyha ezt elfogadtam és bizonyos bevételt, biztonságot szeretnék, akkor megvannak azok az iparágak, azok a szektorok, amelyek nem a növekedésre, hanem a már megteremtett értékekre épülnek rá.

Ezeknél a szektoroknál jelentkezik a legjobban a befektetéseknek az a tulajdonsága, hogy ha van nyereség, akkor részesülök a nyereségben, de nem árfolyamnyereségről beszélünk, hanem az üzleti modell, a mindennapi munka nyereségére, ahol az év végén a mérleg le van zárva, nyereséget ért el a vállalat független attól, hogy az árfolyama mit csinált, és ebből a nyereségből részesülhet általában osztalékon keresztül a befektető.

Tehát az ötlet egy ilyen stratégiát megválasztani, megvenni, amiről ma beszélgetünk az, ami osztalékra ráépül, és ez a Partner Bank portfóliójába az úgynevezett Best of Dividends ötlet. Ez azt jelenti, hogy nem egyenként kell, mint kisbefektető összevásároljak osztalékot fizető részvényeket, mert ahhoz túl sok pénzre lenne szükségem, hogy egy megfelelő szélességű portfóliót legalább 25-30 pozícióval fel tudjak építeni, hanem megveszek egy vagyonkezelt részvénykosarat, amit a banknak a menedzsmentje nekem tovább kezel, és ebben már benne vannak a bizonyos paraméterek szerint kiválasztott legnagyobb osztalékot fizető társaságok a múltból.

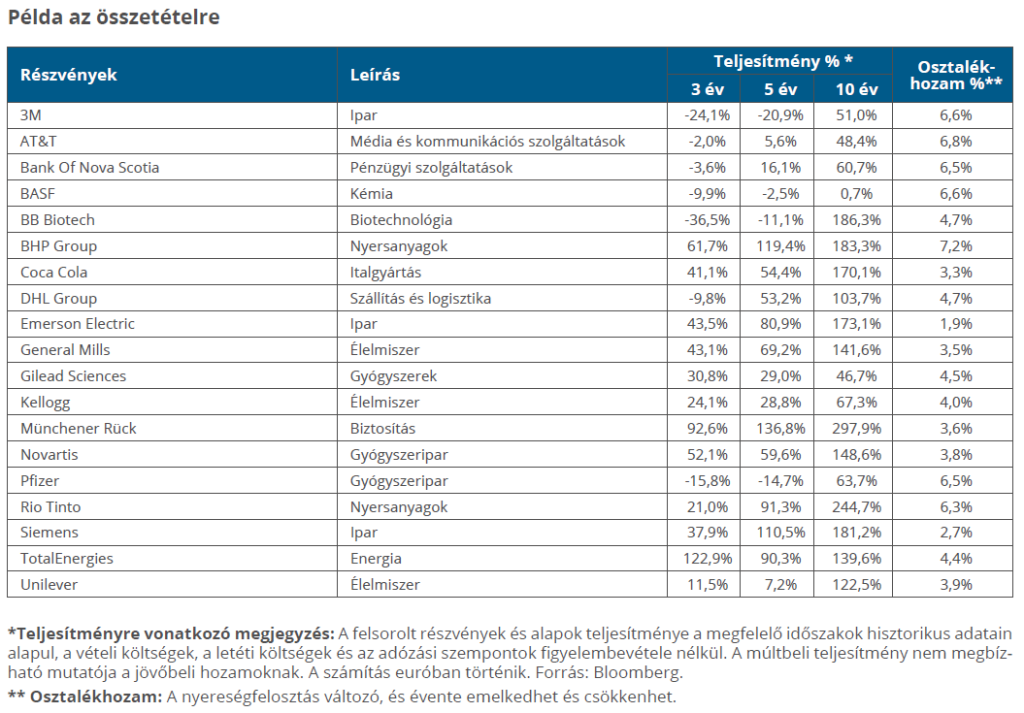

Ez direkt benne van a portfóliónkban már, akár kisebb összegekkel is kezdve. Ez azt jelenti, hogy olyan 5000 eurótól is akár ezt már meg tudom vásárolni. Ezt a portfóliót, amit itt látunk a nagy nevekkel, ha egyenként szeretném megvenni, akkor minimum 100 000 euróra lenne szükségem. Tehát ez egy lényeges előnye a kis befektetőnek egy ilyen vagyonkezelést a portfóliójában bevásárolni.

Stabilitás hozamhajkurászás helyett

IVÁNYI ILDIKÓ: Nagyon fontos azt kihangsúlyozni, hogy itt tényleg nagyon nagy cégekről van szó, akik az S&P500 vagy pedig az európai indexekben a vezető cégeket képviselik. Ez egy menedzselt eszköz. Ez egy lényeges szempont a befektető számára.

JÁNOS ZSOLT: Pontosan. Egy menedzselt eszköz azt is jelenti, hogy amit itt látunk, az egy aktuálisan kimutatott kép és valójában a nagy neveket látjuk. Tehát már ismert márkanevek, és nem valami kisebb kísérletek. Általában azok a vállalatok, amelyek ugyan épülnek fel, törnek be a piacra, azoknál még nincs az a kiépült tartalék, nekik a likviditás arra kell, hogy újra invesztáljanak, fejlesszenek, piacokat tudjanak meghódítani.

A már kifejlesztett iparágak esetében egészen más a helyzet. És itt is vannak esetleg változások, de általában a stabil osztalékot fizető vállalatoknál ezek az úgynevezett életciklusok, ami alatt forognak a lényeges vállalatok nevei, ezek sokkal lassabbak. Tehát ezek az osztalékot fizető vállalatok, inkább azt lehet mondani olyanok, mint a tankhajók. Ehhez képest a növekedő, feltörekvő, új startup cégek olyanok, mint a kis motorcsónak, amelyik sokkal gyorsabban reagál sok mindenre.

Ez itt inkább egy stabil, hosszútávra kiszámítható összeállítás, és ez is egy lényeges paraméter, ami szerint a bank menedzsmentje kiválasztja a részvényeket, hogy mennyire stabilan fizetett a társaság évtizedeken keresztül osztalékot – függetlenül attól, hogy milyen geopolitikai vagy regionális gazdasági események voltak. Az számít, hogy kiszámítható legyen.

Ez utal már arra is, hogy például egy nyugdíjasnak vagy nyugdíj előtt álló befektetőnek osztalékot fizető stratégiák érdekesek, mert ebből anélkül, hogy részvényt kellene eladjak, kapok osztalékot, ami kiegészíti esetleg a nyugdíjas élethez szükséges bevételeinket.

IVÁNYI ILDIKÓ: Igen, az ilyen típusú befektetéseknél ugye az osztalék tervezhető, mert általában mielőtt kifizetésre kerül, az azt megelőző évben van egy tól-ig szám, amit közölnek a vállalatok, hogy körülbelül a befektető milyen osztalékra számíthat, és ezek nyilvános adatok.

JÁNOS ZSOLT: Igen, a menedzsment általában úgy, mint most is, negyedéves jelentések ideje van, azelőtt próbálja a piacot előkészíteni, felkészíteni arra, hogy mi várható, milyenek lesznek a forgalmak, a nyereségek, a számok. És ebből a piac már érzi azt is, hogy mennyi lesz az osztalékfizetés, mi az elvárás, és néha akár itt van pozitív meglepetés, hogy nagyobb lesz az osztalékfizetés. Az egy pozitív meglepetés lehet a piacnak.

Amit nem szabad elfelejteni, az egy részlet, hogy általában az osztalék, amit kifizet egy vállalat, annak arányában visszacsökken az árfolyama a részvénytársaságnak. Csak ez ugye azért nem látható annyira, mert a részvényárfolyam mozgása nem csak egy impulzusból áll, hogy például osztalékot fizettek, hanem több paraméter egymáshoz jön, de alapjában, hogyha kifizet egy társaság osztalékot, akkor likviditás áramlik ki, ami azt jelenti, hogy az árfolyam valamennyivel csökken, de a másik oldalon ugye kapta a likviditást.

A Best of Dividends részvénykosár stratégiája

IVÁNYI ILDIKÓ: Ezeknek a részvénykosarasoknak az összetételéről egy picit beszéljünk, mármint a stratégiájáról, hogy ez is világos legyen a befektetők részére, hogy milyen stratégiát alkalmaz a vagyonkezelő egy ilyen részvénykosár összeállításánál.

JÁNOS ZSOLT: Általában az a stratégia, amit itt látunk ebben az esetben, – és ehhez megint ki mutatok egy aktuális összeállítást. -, hogy ez alapjában szinte egy kiegyensúlyozott portfólió, tehát nincsen túlsúlyozva alapjában egyik pozíció sem, mert ha úgy nézzük, akkor ezek a vállalatok, amelyeknek a nevét itt olvassuk, ezek mind úgynevezett core/alap/basic elemek, nem szatellitek.

A Best of Dividends kosár alapjában mind alapeszközökből válogatja össze, próbálja kiegyensúlyozottan tartani a pozíciókat, hogyha valamelyik túl erősen elemelkedik, szárnyal felfele, akkor ott akár a nyereséget realizál, és annak az arányát vissza csökkenti. Más pozíció, amelyik esetleg túl lemaradt vagy akár visszaesett, abba bevásárol, hogy itt kibalanszírozott maradjon alapjában az összeállítása ennek a portfóliónak. Ez a fő stratégia, ami emögött van.

IVÁNYI ILDIKÓ: Még egy nagyon lényeges dolog, hogy ugye itt egy mag és szatellit stratégiát is beépít a vagyonkezelő, mert nemcsak részvények, hanem ETF-ek is vannak ezekben a kosarakban.

JÁNOS ZSOLT: A Best of Dividends kosárnál csak részvények vannak, tehát ennél a verziónál ETF-ek nincsenek benne. Ha ETF-eket veszünk kézbe, az egy másik kategória, amiről a következő hetekben biztos, hogy beszélgetni fogunk.

Ha konkrétan a Best of Dividends kosárról beszélünk, akkor ez már a címke szemszögéből is nagyon fontos azt az ügyfélnek jelezni, hogy így tényleg csak osztalékot fizető részvény van az ő portfóliójában. És ami ebben az esetben lényeges, hogy az ő számlakivonatán nemcsak azt látja, hogy van egy vagyonkezelés, mint nagyon sok esetben, és lát egy értéket negyedévente vagy évente kiértékelve, hanem ebben az esetben az ügyfél napi szinten látja azt, hogy az ő vagyonkezelésébe, az ő számláján konkrétan melyik részvények vannak lekönyvelve. Hogyha a vagyonkezelő vált részvényt, akkor azt is látja. Ő „kívülről” nem tud így belenyúlni ebbe a vagyonkezelésbe, de nagyon transzparens, mert látja direkt, mint itt is, hogy ha részvényt veszek, akkor részvényt kapok, és semmi mást.

Árfolyam vs. osztalék

IVÁNYI ILDIKÓ: Azt is látja az ügyfél, hogy aktuálisan, átlagosan neki hogyan áll a befektetése, hiszen napi szinten összesítik a részvényárfolyamokat, és abból van egy átlag, amiből ugye lehet következtetni, hogy hogyan alakul az ügyfél portfóliója.

JÁNOS ZSOLT: Hát ugye pont az osztalékot fizető portfóliónál az is lényeges, hogy lehet, hogy az árfolyam visszacsökken, de a másik oldalon, hogyha rendszeresen kapom az osztalékot, akkor a részvények árfolyam ingadozása a háttérben egyelőre nem nagyon érdekel. Ezért nagyon fontos előre megnézni azt, hogy kihez milyen portfólió összeállítás passzol, milyen elemek, milyen eszközök.

Akihez passzol a Best of Dividends, akkor ezt ő teljesen tisztán így meg tudja vásárolni, benne van a portfólióban. Még egyszer hangsúlyozom, hogyha ezeket a pozíciókat, amit itt láttunk, egyenként szeretném megvásárolni, és azért egy pozíciót megvenni általában olyan 2500-3000 euró alatt nem éri meg már a költségek miatt sem, akkor azt jelenti, hogy itt nagyságrendileg a 20×3000 euró már egy szép összeg, amire minimum szükségem lenne, hogy ezt egyedül így összeválogassam. Hogyha ezen a terméken keresztül vásárolom ezt meg, akkor már akár 5000 eurótól meg tudom ezt venni, tehát egyenként a részvények, ami le van nekem könyvelve, akkor ott van a 150-200 eurónál.

IVÁNYI ILDIKÓ: Azt is lehet látni ezekben a részvénykosarakban, hogy nagyon diverzifikált a befektetés, tehát ilyen szempontból a kockázat is porlasztva van.

JÁNOS ZSOLT: Ez nagyon lényeges. Azt is látjuk az iparágak szemszögéből, hogy nem egy iparágra van ez rá építve, hanem a szemszög valójában az, hogy honnan jönnek a stabil osztalékok. Hosszabb időre látunk úgynevezett iparági rotációt is, hogy néha bizonyos szektorok lemaradnak, a másik része a piacnak erősebben megy előre, azután fordulások vannak a piacban, tehát egy jól kiegyensúlyozott, globális portfólió az valójában nem így iparágra koncentrál, hanem minél szélesebben leképezi a világpiacot, annál jobb és annál stabilabb ez az ügyfélnek is.

IVÁNYI ILDIKÓ: Nagyon szépen köszönöm, hogy beszéltünk erről a befektetési lehetőségről és az elkövetkezendő hetekben, ahogy mondtam, több ilyen részvénykosárról fogunk beszélgetni, amelyek különböző iparágakra specializálódtak, és ezeknek is megvan a maguk varázsa. Remélhetőleg nagyon érdekes dolgokra fogjuk majd még felhívni ezek kapcsán a befektetőinek a figyelmét!

——————

Beszélgetőpartnerek:

Iványi Ildikó, a PFS-Partners pénzügyi tervező partnere

János Zsolt, nemzetközi piaci elemző

——————

Kérdése van befektetéseivel kapcsolatban? Jelentkezzen befektetési konzultációra: https://pfspartners.hu/befektetes-megtakaritas/

Vegyen részt a Díványbeszélgetés a tőkepiacról webinárainkon: https://pfspartners.hu/divanybeszelgetes-a-tokepiacrol/

——————

A videóban tárgyalt tartalom KIZÁRÓLAG általános tájékoztató célokat szolgál, semmilyen körülmények között NEM jelent ajánlást bizonyos befektetések megvásárlására vagy eladására, és nem minősül befektetési tanácsadásnak! Az előadók nem tudják felmérni az egyes hallgatók kockázati profilját és pénzügyi körülményeit.

Business illustrations by Storyset